El comienzo de 2024 trae buenas noticias: ningún país de ingreso bajo ha vuelto a realizar una solicitud importante de alivio integral de la deuda desde que lo hiciera Ghana, hace más de un año. A pesar de eso, persiste una serie de vulnerabilidades, y los elevados costos del servicio de la deuda suponen un desafío cada vez mayor para los países de ingreso bajo.

Las presiones financieras derivadas del pago de intereses relativamente altos y el ritmo al que los países de ingreso bajo deben reembolsar la deuda están tensionando los presupuestos. Esta situación impide que los países incrementen el gasto en servicios esenciales o que realicen las inversiones necesarias para atraer empresas, crear empleos, mejorar la prosperidad y aumentar la resiliencia al clima.

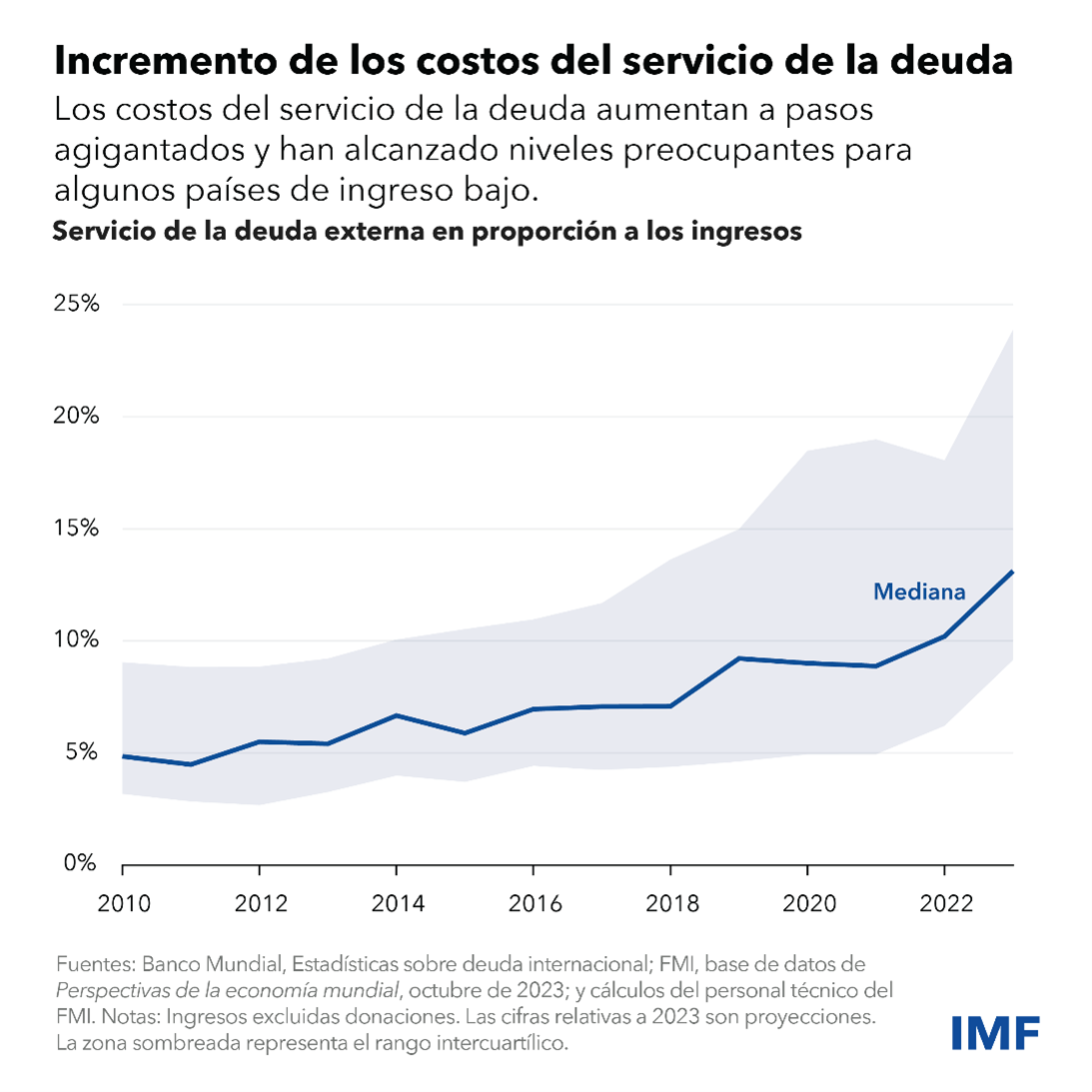

Un indicador importante es la proporción de los ingresos que los gobiernos recaudan de la ciudadanía, ya sea a través de impuestos u otro tipo de tasas, que se destina a pagar a acreedores extranjeros. Aunque la magnitud de la carga difiere de forma considerable entre los distintos países, por lo general se ha multiplicado por 2,5 en el último decenio. Esto implica que, para un prestatario habitual de ingreso bajo, la proporción ha aumentado de cerca del 6% a en torno al 14%, y en algunas economías ha pasado de cerca del 9% al 25%. Se trata de uno de los principales indicadores utilizados en el marco para evaluar la sostenibilidad de la deuda, que muestra la posibilidad de que un país se encuentre en riesgo de requerir apoyo financiero del FMI o de atrasarse en el pago de la deuda.

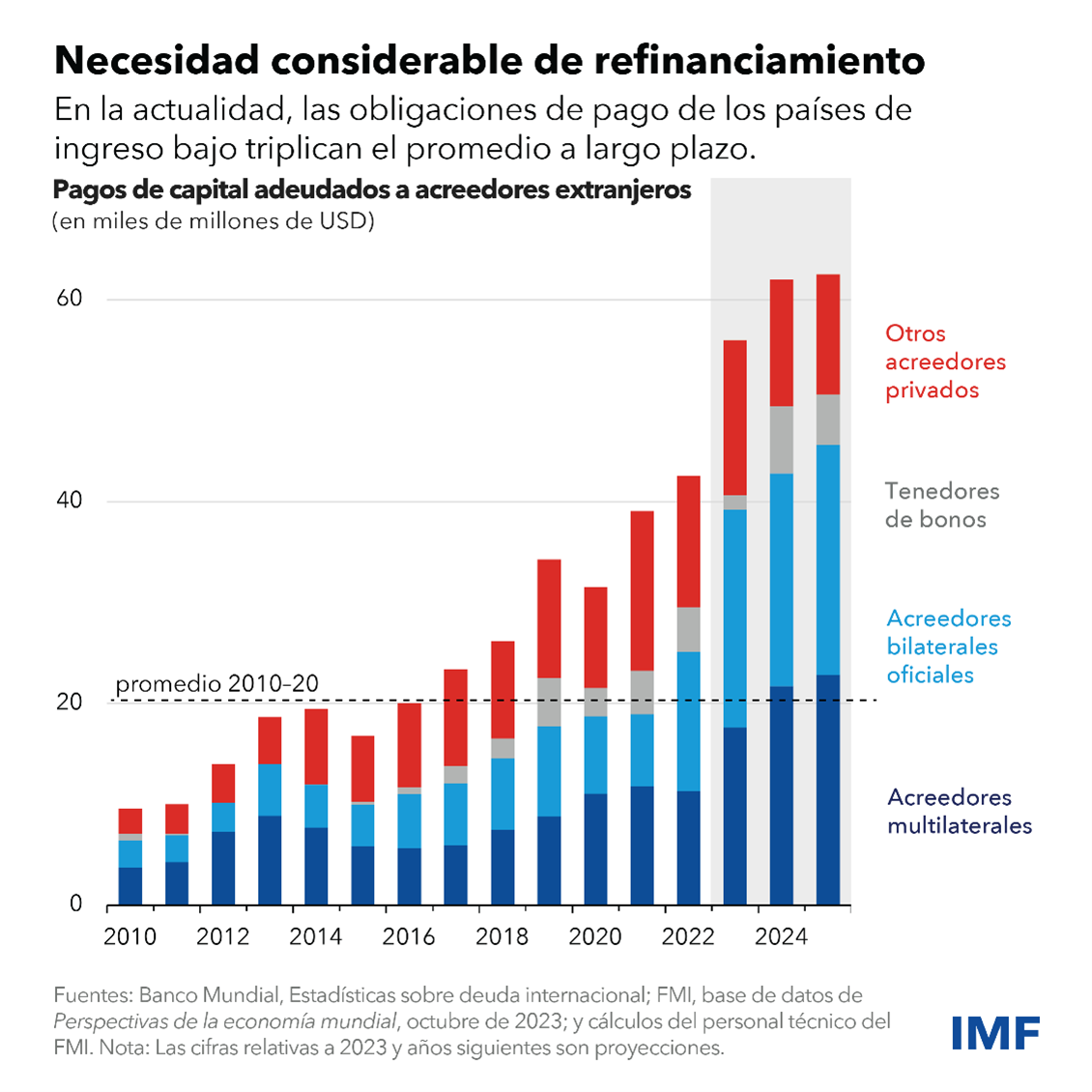

Además, en los próximos dos años, los países de ingreso bajo también deberán hacer frente a obligaciones de pago importantes. Necesitan refinanciar unos 60.000 millones de deuda externa cada año, esto es, en torno a tres veces el promedio registrado en la década anterior a 2020. Sin embargo, ante las múltiples demandas que compiten por financiamiento, también por parte de las economías avanzadas y de mercados emergentes que igualmente intentan adaptarse al cambio climático, existe un riesgo notable de compresión de la liquidez, es decir, de la imposibilidad de poder recaudar suficiente financiamiento a un costo asequible. A su vez, esto podría dar lugar a una desestabilizadora crisis de la deuda.

Para dar respuesta a este problema de financiamiento, debemos comprender por qué ocurre y qué pueden hacer los países afectados y la comunidad internacional en su conjunto para ayudar a solucionarlo.

Las restricciones de liquidez se han agravado

Un factor ha sido el aumento de las deudas y los déficits públicos para mitigar el impacto de la pandemia y otros shocks económicos externos. Esto ha aumentado el nivel de endeudamiento y, en consecuencia, los costos asociados a su servicio. Resulta alentador que esta tendencia esté revirtiéndose a medida que los déficits primarios de los países van volviendo a los niveles previos a la pandemia.

Además, los bancos centrales han elevado los costos de endeudamiento para contener la inflación. Esto hace que para los gobiernos resulte más costoso suscribir nueva deuda o refinanciar la deuda ya contraída. Aunque es posible que los bancos centrales ya no vayan a subir más las tasas de interés, no está claro cuándo comenzarán a bajarlas y esta incertidumbre puede traducirse en cierta volatilidad en las condiciones de los mercados financieros.

Los países de ingreso bajo también han recurrido con mayor frecuencia a préstamos extendidos por el sector privado; en el último decenio, en torno a un tercio del financiamiento ha procedido de acreedores privados, frente a una quinta parte en el decenio anterior. Esto obedeció a la desaceleración del financiamiento concedido por los bancos multilaterales de desarrollo (BMD) durante la primera mitad del decenio y por los organismos de asistencia oficial para el desarrollo (AOD) en 2020-22, en contraste con las necesidades de endeudamiento. Este cambio ha aumentado tanto los costos de financiamiento como la vulnerabilidad frente a los shocks financieros mundiales.

Evitar una costosa crisis de deuda

Para aumentar la resiliencia frente a estas tendencias, es necesario que los países actúen. Algunos países han logrado avances; por ejemplo, Angola, Gambia, Nigeria y Zambia han adoptado una serie de medidas para poner en marcha importantes reformas de los subsidios energéticos con miras a crear espacio para el gasto en desarrollo.

Sin embargo, otros países se están quedando atrás, sobre todo en lo que respecta a las iniciativas dirigidas a aumentar los ingresos, como la ampliación de la base tributaria, la reducción de las exenciones fiscales y el aumento de la eficiencia de la administración tributaria. Por ejemplo, el país promedio de África subsahariana apenas recaudó en ingresos el 13% de su producto interno bruto en 2022, frente al 18% recaudado por otras economías emergentes y países en desarrollo y al 27% de las economías avanzadas.

Además, los países que se enfrentan a una elevada vulnerabilidad de la deuda no pueden permitirse el lujo de esperar. Es necesario emprender una serie de reformas de las políticas para impulsar el crecimiento y recaudar así más ingresos, por ejemplo, a través de reformas tributarias. Esto mejorará de inmediato los principales indicadores relativos a la deuda de los países y permitirá evitar una costosa crisis de deuda.

No obstante, las reformas tardan un tiempo en arrojar resultados, por lo que los países también deben esforzarse de manera proactiva por movilizar financiamiento a un costo menor, sobre todo donaciones. Para algunos países, esto puede entrañar la solicitud de ayuda al FMI. En efecto, una de nuestras funciones principales consiste en ayudar a los países a suplir la brecha de financiamiento, al tiempo que trabajamos con ellos para fortalecer sus marcos de políticas. Es posible que otros socios, en concreto, los BMD o los proveedores de AOD, también estén dispuestos a ofrecer financiamiento, sobre todo con miras a respaldar reformas que contribuyan a abordar los desafíos mundiales como el clima.

Por otro lado, los acreedores oficiales también se enfrentan a sus propias limitaciones. Resulta fundamental que el FMI disponga de suficientes recursos para satisfacer las necesidades de los países miembros, así como ampliar el apoyo brindado por los BDM. En el mismo sentido, las medidas para proteger los presupuestos de AOD garantizarán que los más desfavorecidos tengan la oportunidad de participar más plenamente en la economía mundial.

¿Es preciso adoptar soluciones más sistémicas?

Aunque no está claro si las iniciativas impulsadas por los países y la ampliación del apoyo financiero multilateral bastarán para dar respuesta a esos desafíos, algunos analistas han comenzado a cuestionarse la necesidad de adoptar un enfoque más sistémico a la hora de reperfilar o refinanciar la deuda. Los países de ingreso bajo ya pueden acceder a medidas de alivio de la deuda a través del Marco Común del Grupo de los 20, entre otras cosas, para reducir las cargas inmediatas del servicio de la deuda. Hasta la fecha, el Marco Común solo se había utilizado para ayudar a los países a disminuir el nivel de endeudamiento (a excepción de la moratoria de la deuda aprobada para Etiopía). Sin embargo, también se concibió con la intención de ofrecer más medidas de alivio temporal en materia de liquidez. No obstante, para que esa función resulte eficaz, se requiere más previsibilidad y rapidez. Si bien se han logrado avances —el acuerdo sobre el tratamiento de la deuda para Ghana por parte de los acreedores oficiales tardó menos de la mitad que el acuerdo para Chad, alcanzado dos años antes—, es importante seguir progresando en cuestiones técnicas, entre otros medios, a través de la Mesa Redonda sobre la Deuda Soberana Mundial (creada el año pasado por el FMI, el Banco Mundial y el G20),

En definitiva, hay que vigilar de cerca la escasez de financiamiento que experimentan los países de ingreso bajo. Aunque es posible lograr un escenario en el que se materialice suficiente financiamiento de bajo costo, también existen otros escenarios que podrían requerir la introducción de reformas más ambiciosas, el aumento de la cooperación internacional o la aceleración de las mejoras en la arquitectura mundial de reestructuración de la deuda para ayudar a que estos países salgan reforzados y aumenten su resiliencia.

—Chuku y Neil Shenai han contribuido a este artículo. Consulte el blog en las próximas semanas para obtener más información sobre la naturaleza de los problemas de endeudamiento que afrontan otros países.